Schaffen Sie sich mit einem Zinszahlungsdarlehen den finanziellen Spielraum, den Sie zur Erfüllung Ihrer Wohnträume benötigen. Sie zahlen nur die Sollzinsen und setzen die Tilgung bis zum Ende der Laufzeit aus. Darüber hinaus profitieren Sie von Steuervorteilen.

Zinszahlungsdarlehen

Tilgung bis zum Ende der Laufzeit aussetzen

Das Zinszahlungsdarlehen im Überblick

Zunächst nur Sollzinsen zahlen, später tilgen

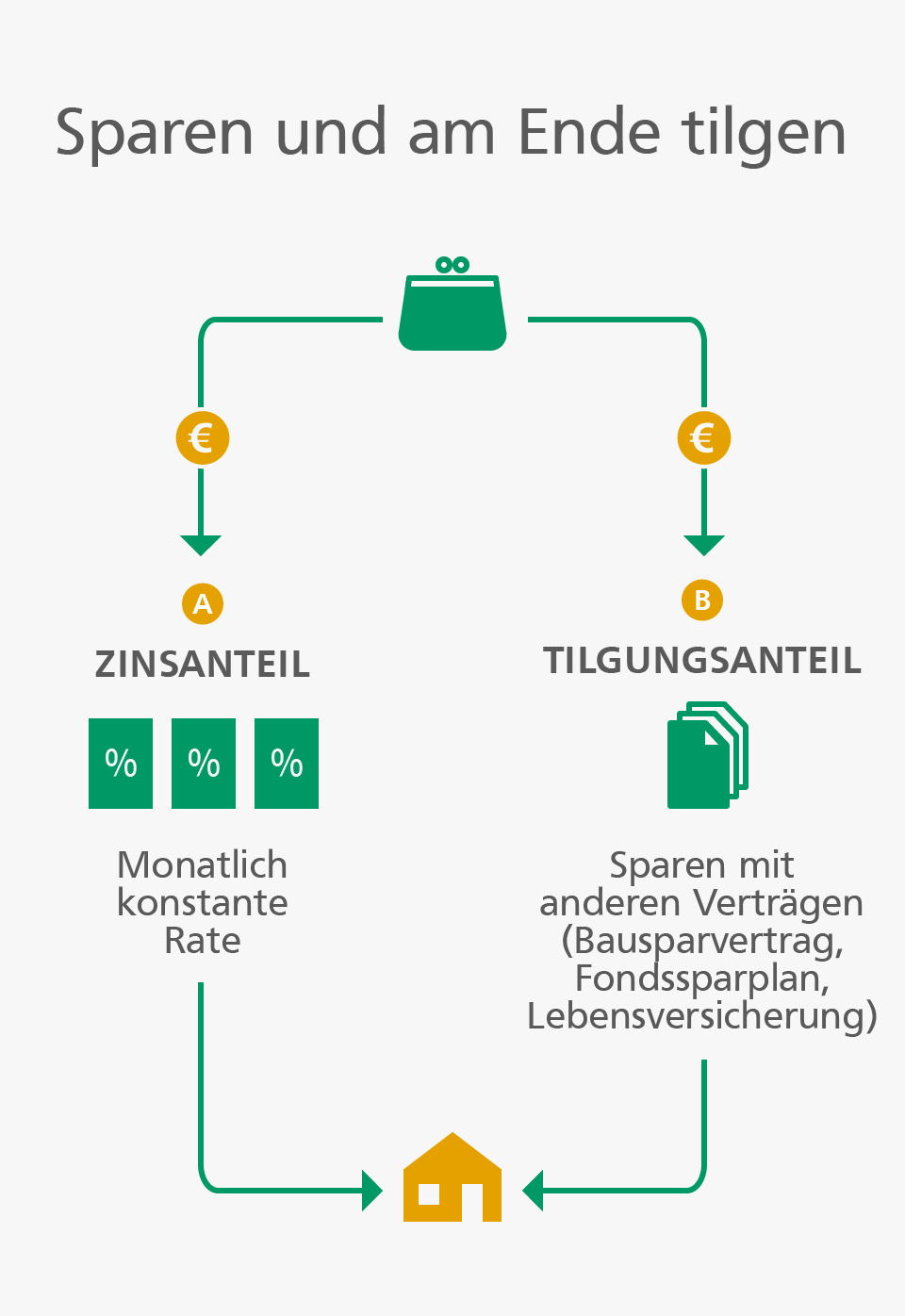

Bei einem Zinszahlungsdarlehen zahlen Sie nur die Sollzinsen und sparen gleichzeitig Geld an, um den am Ende der Laufzeit zu zahlenden Nennbetrag zu tilgen. Dafür nutzen Sie Ansparprodukte wie zum Beispiel Bausparverträge, Lebensversicherungen oder Fondssparpläne. Dabei profitieren Sie von den Vorteilen der verschiedenen Ansparprodukte: Bei einem Bausparvertrag erhalten Sie staatliche Förderung (es gelten gesetzliche Einkommensgrenzen), mit einer Kapitallebensversicherung sichern Sie Ihre Familie für den vorzeitigen Todesfall ab. Mit einem Zinszahlungsdarlehen kommen Sie in den Genuss von Steuervorteilen.

Häufige Fragen zum Zinszahlungsdarlehen

Ein Zinszahlungsdarlehen ist besonders dann für Sie geeignet, wenn Sie Ihre Immobilie nicht selbst bewohnen, sondern vermieten möchten. Denn Sie können die Zinsen aus der Immobilienfinanzierung steuerlich absetzen und daher in erheblichem Umfang von möglichen Steuervorteilen profitieren.

Entscheidend sind dabei aber sowohl Ihre jeweilige persönliche steuerliche Situation als auch die vom Gesetzgeber festgelegten steuerlichen Rahmenbedingungen.

Diese Entscheidung treffen Sie am besten in einem persönlichen Gespräch mit Ihrem Berater. Denn jedes Ansparprodukt bietet unterschiedliche Vorteile, zum Beispiel:

- Bausparvertrag: Das Darlehen wird bei Fälligkeit durch die Bausparsumme (Bausparguthaben und -darlehen) abgelöst. Da Sie sich mit Abschluss des Bausparvertrags bereits den günstigen Sollzins gesichert haben, besteht für die Gesamtlaufzeit der Finanzierung meist kein Zinsrisiko mehr. Zudem besteht die Möglichkeit, dass der Staat Sie finanziell unterstützt.

- Fondssparplan: Hier haben Sie die Chance, Erträge zu erzielen, die über dem Zinssatz des Darlehens liegen. Diese Kombination kann lukrativ sein, erfordert jedoch eine hohe Risikobereitschaft, da Kursschwankungen die Tilgung des Darlehens bei Fälligkeit gefährden können.

- Lebensversicherung: Die Kombination der Finanzierung mit einer Lebensversicherung bietet Ihnen den Vorteil, dass Sie Ihre Familie für den vorzeitigen Todesfall absichern. Je nachdem, wann Sie die Versicherung abgeschlossen haben, können Sie zudem von steuerlichen Vorteilen profitieren.