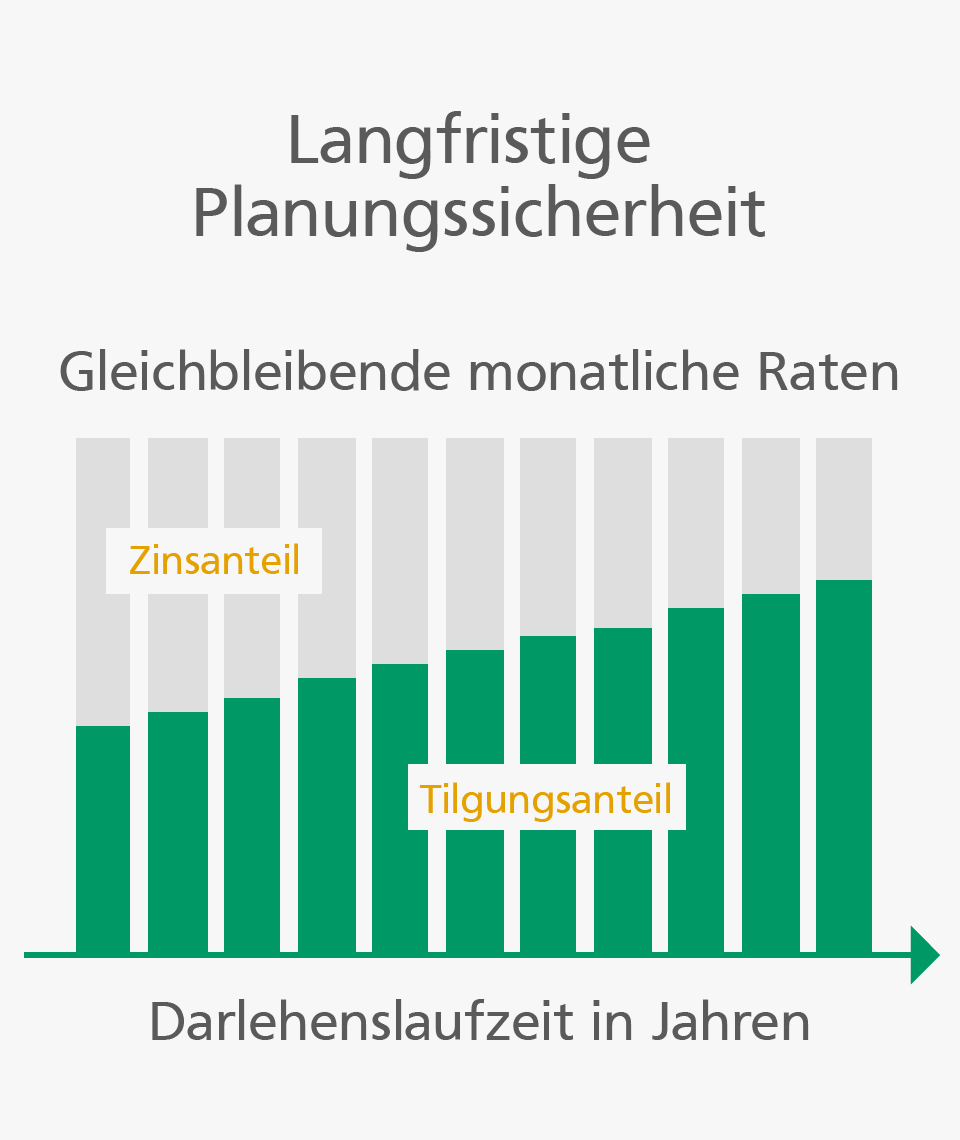

Verwirklichen Sie mit dem Annuitätendarlehen Ihrer PSD Bank Koblenz eG Ihren Traum vom Eigenheim. Die gleichbleibenden Raten garantieren Ihnen dabei die notwendige Planungssicherheit. Zudem bestimmen Sie die Laufzeit selbst und können Sondertilgungen vornehmen.

Annuitätendarlehen

Wichtigste Säule der Baufinanzierung

Das Annuitätendarlehen im Überblick

Ihre Vorteile beim Annuitätendarlehen

- Sie haben Planungssicherheit durch gleichbleibende Raten

- Je mehr Sie tilgen, desto weniger Sollzinsen zahlen Sie

- Sie bestimmen die Laufzeit selbst

- Sondertilgungen sind möglich

Ihre Vorteile bei der PSD Bank

- kostenfreie Sondertilgungsmöglichkeit jährlich bis max. 5% der Darlehenssumme

- 10 % Sondertilgung optional vereinbar*1

- generell bereitstellungszinsfreie Zeit von 12 Monaten

- Ratenänderungsoption*2

- keine Wertermittlungsgebühren

*1 gegen Konditionsaufschlag

*2 gemäß Preis- Leistungsverzeichnis

Die richtige Finanzierung

Richtig kalkulieren

Wenn Sie eine Immobilie bauen oder kaufen möchten, sollten Sie bei der Finanzierung vor allem auch an die Nebenkosten denken. Die Kosten für Notar, Grundbucheintrag, Grunderwerbsteuer, Umzug und Makler können rund 15 Prozent des Kaufpreises ausmachen. Beim Neubau kommen Erschließungskosten, Baunebenkosten wie zum Beispiel Versicherungen, Kosten für den Architekten und gegebenenfalls für Außenanlagen wie beispielsweise einen Garten oder eine Garage hinzu. Eine gebrauchte Immobilie muss vielleicht modernisiert, die alte Wohnung bei Auszug renoviert werden.

Bausteine der Finanzierung

Experten empfehlen bei der Finanzierung einer Immobilie einen Eigenkapitalanteil von 20 Prozent. Dazu zählen zum Beispiel Barvermögen, Sparbriefe, Bausparverträge und auch Lebensversicherungen. Wenn Sie Eigenleistungen einbringen möchten, schätzen Sie diese realistisch ein, damit Ihre Finanzierung nicht ins Wanken gerät.

Förderung nutzen

Bei der Finanzierung Ihres Eigenheims greifen Ihnen Bund, Länder und Kommunen mit verschiedenen Förderprogrammen unter die Arme. Die Kreditanstalt für Wiederaufbau (KfW) bietet Ihnen zinsgünstige Darlehen und Zuschüsse an. Diese lassen sich auch miteinander kombinieren. Ihr Berater prüft gemeinsam mit Ihnen, wie Sie die Förderung optimal ausschöpfen.

Finanzierung absichern

Die Finanzierung einer Immobilie ist komplex und erfordert eine gute Planung. Decken Sie die Restschuld Ihres Darlehens im vorzeitigen Todesfall mit einer Risikolebensversicherung ab. Sie können sogar eine Kapitallebensversicherung in Ihre Finanzierung miteinbeziehen. Als Bauherr sollten Sie sich gut beraten lassen, wie Sie Schäden am Gebäude und Ansprüche gegenüber Dritten absichern. Mit unserem Partner R+V Versicherung bieten wir Ihnen verschiedene Versicherungen an.

Konditionen

PSD BauGeld

| Sollzinsbindung | Sollzinssatz p. a. | effektiver Jahreszins p. a. | Berechnungszeitraum nach PAng-VO |

|---|---|---|---|

| Veränderlicher Sollzinssatz | 6,00 % | 6,41 % | längste Laufzeit |

| 5 Jahre | 3,59 % | 3,66 % | 5 Jahre |

| 10 Jahre | 3,59 % | 3,66 % | 10 Jahre |

| 15 Jahre | 3,84 % | 3,92 % | 15 Jahre |

Beispielrechnung:

Nettodarlehensbetrag 200.000 Euro; Auszahlung zu 100 %; Sollzinsbindung 10 Jahre; max. 80 % des Kaufpreises / der Herstellungskosten; fester Sollzinssatz 3,59 % p.a. (effektiver Jahreszins 3,66 % p.a. inkl. Kosten der Grundschuldeintragung); Tilgungssatz: 1,00 %; Laufzeit 42 Jahre, 7 Monate; 510 monatliche Teilzahlungen von 765,00 Euro; letzte Teilzahlung von 104,26 Euro; der zu zahlende Gesamtbetrag beträgt 390.254,26 Euro. Die angegebene Laufzeit unterstellt, dass der Sollzinssatz auch nach Ablauf der Sollzinsbindung unverändert bleibt. Bitte beachten Sie, dass sich die Zinskonditionen zum Ablauf der Zinsbindung ändern können. Die Restschuld am Ende der Zinsbindung beträgt 175.981,59 Euro.

Sollzinssätze freibleibend, gültig ab 12.06.2025

Mindesttilgung jeweils 1,00 %; Empfang jeweils 100 %. Sollzinssatz gültig bis 80 % des Kaufpreises / der Herstellungskosten.

Bei einer Darlehenssumme von 50.000 Euro bis unter 100.000 Euro gilt ein Aufschlag von 1,00 % gegenüber der Kondition ab 200.000 Euro.

Bei einer Darlehenssumme von 100.000 Euro bis 200.000 Euro gilt ein Aufschlag von 0,10 % gegenüber der Kondition ab 200.000 Euro.

Bei Kreditvolumen ab 400.000 Euro gibt es einen Abschlag von 0,05 % p.a. gegenüber der Kondition ab 200.000 Euro.

Beispielrechnung: Weitere nicht bezifferbare Kosten: z. B. Wohngebäudeversicherung, sind bei der Berechnung des Effektivzinses unberücksichtigt. Darlehensgeber ist die PSD Bank Koblenz eG, Casinostraße 51, 56068 Koblenz. Das Angebot gilt nur für Privatpersonen. Die Darlehensvergabe ist von der hinreichenden Bonität des Verbrauchers abhängig. Die genannten Zinsen stellen nur ein Beispiel dar; die endgültigen Zinsen und Finanzierungskosten können erst in Abhängigkeit von der jeweiligen Marktsituation festgelegt werden.

Noch Fragen?

Wir sind natürlich gerne für Sie da, wenn Sie noch Fragen haben oder lieber einen Termin vereinbaren möchten.

Häufige Fragen zum Annuitätendarlehen

Haus oder Wohnung

Die Entscheidung zwischen einem Haus oder einer Wohnung hängt vor allem von Ihrer persönlichen Lebenssituation ab. Ein Haus gewährt mehr Freiraum, bringt aber auch eine Menge Arbeit mit sich. Der Pflegeaufwand für eine Wohnung ist zwar geringer als für ein Haus, doch dafür müssen Sie sich in der Regel mit einer Eigentümergemeinschaft arrangieren.

Stadt oder Land

Familie und Beruf haben meist Einfluss auf die Entscheidung darüber, ob Sie lieber in der Stadt oder auf dem Land wohnen möchten.

Neubau oder gebrauchte Immobilie

Gebrauchte Immobilien sind zwar oft preisgünstiger als Neubauten, doch sind hier häufig noch Modernisierungsmaßnahmen notwendig. Vor dem Kauf überprüft am besten ein Experte die Bausubstanz auf versteckte Mängel. Lassen Sie sich zudem bei dem Kauf einer gebrauchten Immobilie Protokolle der Eigentümerversammlungen und Handwerkerrechnungen der vergangenen Jahre zeigen, um den Zustand der Immobilie besser bewerten zu können.

Bevor Sie einen Kaufvertrag unterzeichnen, sollten Sie folgende Unterlagen prüfen:

- Grundbuch: Gibt es Wege- oder Vorverkaufsrechte, ausstehende Erschließungskosten?

- Baulastenverzeichnis: Wie ist die Bebaubarkeit des Grundstücks?

- Liegenschaftskataster: Wie sind die Grundstücksgrenzen?

- Altlastenverzeichnis: Ist das Grundstück belastet, zum Beispiel durch Bodengifte?

Ein Notar unterstützt Sie zudem bei der rechtlichen Abwicklung Ihres Kaufvertrags. Er überprüft die Einträge im Grundbuch und bereitet den Kaufvertrag vor. Lassen Sie diesen vor Unterschrift von einem Anwalt prüfen, damit eventuell vor der Übergabe der Immobilie zu beseitigende Mängel festgehalten werden. Bis zur endgültigen Eintragung ins Grundbuch veranlasst der Notar eine Auflassungsvormerkung. Diese schützt Sie vor nachträglichen, nicht abgesprochenen Änderungen. Erst nach erfolgter Eintragung sind Sie der neue Eigentümer.

Besichtigen Sie nach Plan:

- Lassen Sie sich vor der Besichtigung den Grundriss zuschicken.

- Notieren Sie sich, was Sie untersuchen und welche Fragen Sie dem Verkäufer stellen wollen.

- Gehen Sie strukturiert vor, zum Beispiel von außen nach innen und vom Keller zum Dachstuhl.

- Denken Sie bei Eigentumswohnungen auch an das gemeinschaftliche Eigentum wie Tiefgarage oder Vorgarten.

- Lassen Sie sich den Gebäude-Energieausweis zeigen.

Funktion des Energieausweises

Immobilienbesitzer sollen mit einem Energieausweis motiviert werden, durch Modernisierungen den Wert ihres Gebäudes zu steigern. Käufer und Mieter können mit einem Energieausweis die Energie-Effizienz einer Immobilie bundesweit einheitlich beurteilen.

Pflicht zum Energieausweis

Die Energie-Einsparverordnung (EnEV) besagt, dass Hauseigentümer von Wohngebäuden bis einschließlich Baujahr 1965 Mietern oder Käufern seit 2008 einen Energieausweis vorlegen müssen. Seit Juli 2009 müssen alle Eigentümer auf Verlangen einen Energieausweis vorlegen.

Zwei Varianten des Energieausweises

- Bedarfsorientierter Ausweis: auf Grundlage des Energieträgers und des Zustandes von Gebäude und Heizung

- Verbrauchsorientierter Ausweis: auf Grundlage des Energieverbrauchs der vergangenen drei Jahre

Während Häuser bis Baujahr 1977 einen Bedarfsausweis benötigen, besteht bei Häusern ab Baujahr 1977 die Wahlfreiheit zwischen beiden Varianten des Energieausweises.

Gültigkeit und Kosten

Ein Energie-Ausweis ist zehn Jahre gültig und wird nur von Fachleuten ausgestellt, zum Beispiel von Architekten, bestimmten Handwerkern oder Ingenieuren. Da der Gesetzgeber keine Vorgaben zu den Kosten gibt, wird der Preis zwischen Aussteller und Auftraggeber frei verhandelt. Entscheidend sind die Gebäudegröße und der für die Datenerhebung erforderliche Zeitaufwand.

Es ist für alle Beteiligten immer einfacher, wenn Sie bereits alle notwendigen Unterlagen zusammengestellt haben. Idealerweise haben Sie von den folgenden Unterlagen bereits Kopien erstellt, die Sie Ihrem Berater aushändigen können.

- Kopie des Kaufvertrags (falls schon möglich) und Angaben zum Objekt

- Grundbuchauszug, Verkehrswertschätzung, Lageplan

- Baugenehmigung, Baupläne und -beschreibung, Verträge mit Architekten bzw. Handwerkern etc.

- Fotos vom Objekt

- Gültiger Personalausweis oder Reisepass

- Die letzten drei Gehaltsabrechnungen

- Die letzte vorliegende Steuererklärung bzw. den letzten vorliegenden Steuerbescheid

- Eigenmittelnachweis bzw. Vermögensaufstellung, zum Beispiel durch Selbstauskunft, Kontoauszüge etc.

- Nachweis von Versicherungen

- Verträge von Fremdverbindlichkeiten (sofern vorhanden)